mBank Hypotéka Recenze

mBank Hypotéka Recenze

Shrnutí recenze

Hypotéka od mBank poskytuje klientům výhodný úvěr na koupi, rekonstrukci či refinancování nemovitosti. Využít ji ale můžete i při případném majetkovém vyrovnání. Tato hypotéka se dobře přizpůsobuje životním situacím klienta a umožňuje splátky v případě nutnosti odložit, nebo naopak vkládat mimořádné splátky, pokud klient sežene peníze dříve. Neumožňuje však snížení splátek, ani prodloužení hypotéky po jejich odkladu. Naopak – klientovi se po odkladu splátek navýší jistina.

Výhody

- Splatnost hypotéky je až 40 let

- Možnost odkladu splátek

Nevýhody

- Splátky nelze v průběhu fixace snížit

- Po odkladu se splátka jistiny rozloží do zbývajících splátek a ty se navýší

Výhodu představuje podmínka, že klient musí mít v případě žádosti 10 % z celkové částky ve vlastních prostředcích. U jiných bank je podmínkou 20 %. Další výhodou je možnost čerpat část hypotéky zpětně, nebo i na jiné věci, než je primární účel – bydlení, rekonstrukce atd. Klient si za část hypotéky může např. vybavit novou domácnost.

mBank je poměrně mladá bankovní společnost, která svým klientům poskytuje komplexní služby ve finančním světě. Nabízí velmi výhodný osobní účet se zajímavými funkcemi, kartu zvýhodňující platby v zahraničí atd. Mezi jejich služby samozřejmě patří i námi testovaná hypotéka, která nás na první pohled zaujala nízkým úrokem, ale i některými dalšími funkcemi. Pojďme se na ni podívat blíže.

|

Hypotéka

Hypotéka na byldení.

|

|

|

Americká hypotéka

Neúčelová hypotéka/úvěr zajištěný nemovitostí.

|

|

|

Živnostenská hypotéka

Hypotéční úvěr pro živnostníky.

|

|

|

Refinancování hypotéky

Splacení hypotečního úvěru u stávající banky nově sjednanou hypotékou u jiné banky.

|

|

Hypotéku od mBank můžete získat na koupi bytu či domu, na výstavbu, rekonstrukci, refinancování staré hypotéky nebo dokonce na vypořádání majetku. Neúčelovou hypotéku je pak možné získat třeba na nové auto (americká hypotéka). Také živnostníci si přijdou na své. Mohou získat investiční hypotéku na svůj projekt. My se ale podíváme na zoubek té první, účelové hypotéce určené na bydlení.

Hypotéka od mBank nabízí výhodný úrok. To je opravdu velmi lákavé, ale je důležité vědět, že ne každý takový úrok získá. Svou roli hraje mnoho okolností, jako např. doba fixace, množství vlastních prostředků na nákup nemovitosti atd. Na úročení se podíváme za chvíli podrobněji. Nyní se pojďme podívat na další kritéria hypotéky od mBank.

|

Úrok

Jaký úrok získáte? Může být předem další a pevný, ale může být i individuální - tedy u každé hypotéky a u každého klienta jiný. Úrok se může v době testování lišit!

|

od 6,89 % |

|

Délka splatnosti

|

12 měsíců až 40 let |

|

Doba fixace

Fixace úrokové sazby na dobu, kterou si klient může sám vybrat. To znamená, že po dobu fixace se platí stejný úrok.

|

1-7 let |

|

Pojištění schopnosti splácet

|

|

|

Vlastní prostředky

Hypotéka je podmíněna vlastními prostředky.

|

minimálně 10 % |

|

Využití nejen na bydlení

|

|

Dobu splatnosti mohou mít klienti dlouhou od 12 měsíců až do 40 let, což je opravdu velkorysé. Záleží však na tom, kolik je jim v době žádosti o hypotéku let. Starší klienti, kteří mají blíže do důchodového věku (65 let), musí zvolit kratší dobu splatnosti, čímž se jim navyšují měsíční splátky. Logicky je pak kladen větší důraz na vyšší příjmy.

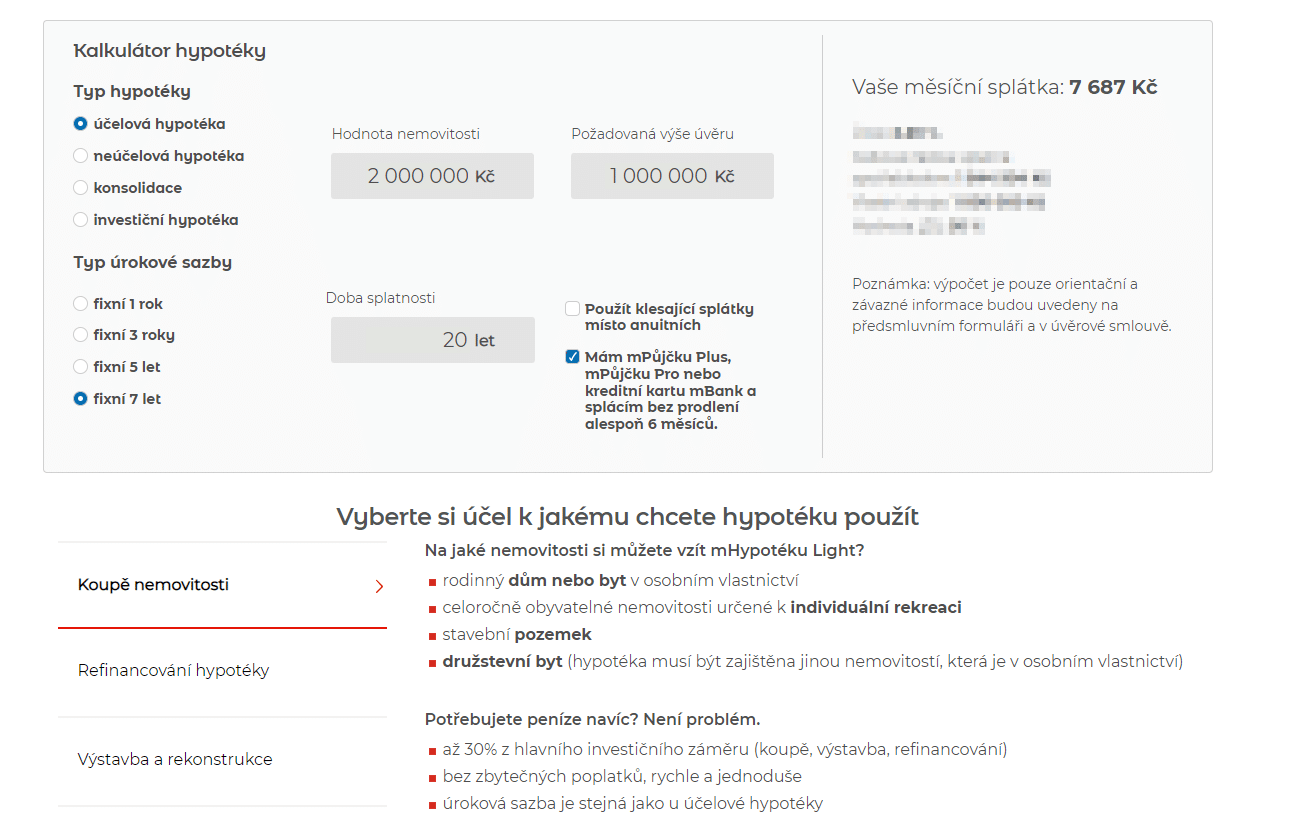

Dobu fixace úroku hypotéky si mohou klienti nastavit od jednoho roku do pěti let. Záleží jen na nich, jakou délku fixace zvolí. Dobré je vědět, že úrok se může u různé délky fixace lišit. V současné době je nejvýhodnější úrok u fixace na 5 let. Tato fixace je tak výhodná pro obě strany. Klient získá na delší období garanci nízkého úročení, zatímco banka si zajistí klienta na dobu pěti let.

Pojištění schopnosti splácet

Splácet hypoteční úvěr je náročný závazek na dlouhou dobu. I proto banky nabízí možnost pojištění schopnosti splácet. Také k hypotéce od mBank si můžete takové pojištění uzavřít, a to ve dvou variantách. První varianta je pro případ pracovní neschopnosti, hospitalizace z jakýchkoli příčin, invalidity III. stupně a pro případ smrti. Druhá varianta zahrnuje i případnou ztrátu zaměstnání, ovšem nenabízí hospitalizaci. Pojištění si mohou uzavřít klienti od 18 do 65 let, kteří nejsou v pracovní neschopnosti ani invalidním či dokonce starobním důchodu. Před uzavřením pojištění se vždy vyplňuje zdravotní dotazník. Pojištění je pak připočítáno k celkové výši splátky.

Je nutné mít vlastní prostředky?

V současné době není možné uzavřít 100 % hypotéku na koupi nemovitosti. Je potřeba, aby klient měl alespoň nějaké vlastní našetřené prostředky, které do koupě vloží. Ještě v loňském roce vlastní prostředky činily 20 % z výše hypotéky. Vzhledem ke koronavirové krizi však byla tato hranice snížena na 10 % a některé banky se rychle přizpůsobily. mBank je mezi nimi. Znamená to, že pokud potřebujete půjčit jeden milion korun, musíte mít našetřeno alespoň 100.000 Kč vlastních finančních prostředků. Výše vaší hypotéky pak bude 900.000 Kč. Tento příklad však berte pouze jako ilustrativní. Svou roli totiž hraje i odhadní cena nemovitosti.

Využití hypotéky nejen na bydlení

Někdy se stane, že klienti potřebují peníze i na další věci, než je právě koupě nemovitosti. Chtějí novou nemovitost rekonstruovat, dostavět, ale také si jednoduše vybavit byt. Z tohoto důvodu hypotéka od mBank umožňuje využití stejného hypotečního úvěru i na poslední zmíněné záležitosti. Klienti mohou využít dokonce 30 % z půjčených peněz z hlavního investičního záměru. Tato služba není u mBank ojedinělá, ale ne všechny banky ji zatím nabízí.

Stejně jako většina bank v dnešní době i mBank vychází klientům vstříc a nenárokuje si žádné poplatky za zřízení hypotéky ani za její měsíční vedení. Banka na sebe bere i financování odhadu nemovitosti.

|

Odhad nemovitosti

Cena odhadu ceny nemovitosti.

|

Zdarma |

|

Zřízení hypotéky

Poplatek za zřízení hypotéky.

|

Zdarma |

|

Vedení hypotečního účtu

Poplatek za vedení hypotečního úvěru/účtu.

|

Zdarma |

Hypotéka od mBank umožňuje upravení splátek podle potřeb klienta nejen na začátku, tedy ve chvíli, kdy o hypotéku žádáte, ale mimořádně i v průběhu splácení a fixace. Není sice možné splátky snížit, ale pokud se klient dostane do obtížné finanční situace a nemá na splácení, může požádat o odklad splátek. Odklad banka umožňuje na 1 až 9 měsíců, podle situace. Po dobu odkladu klient platí pouze úroky, zcela na 0 se splátkou se tedy nedostane. Zbytek jistiny se po ukončení odkladu rozloží do zbylých splátek. To znamená, že jeho splátka se pak o něco navýší.

|

Přerušení splátek

Umožňuje přerušit splácení kvůli neočekávané situaci. Přerušení splátek prodlouží splatnost.

|

|

|

Snížení splátek

Možnost požádat o snížení splátek z jakéhokoliv důvodu.

|

|

|

Mimořádné splátky

Je možné platit mimořádné splátky.

|

|

|

Čerpání na návrh vkladu zástavního práva

|

|

|

Navýšení hypotéky

Hypotéku je možné navýšit o další finance.

|

|

V životě klienta samozřejmě může nastat i situace opačná, tedy že klient má peníze navíc, a tudíž by rád vložil na svůj hypoteční úvěr mimořádnou splátku. I toto mBank umožňuje. Další výhodou je čerpání hypotečního úvěru na návrh vkladu zástavního práva do katastru nemovitostí, což je něco, co usnadní a zrychlí celý proces koupě nemovitosti.

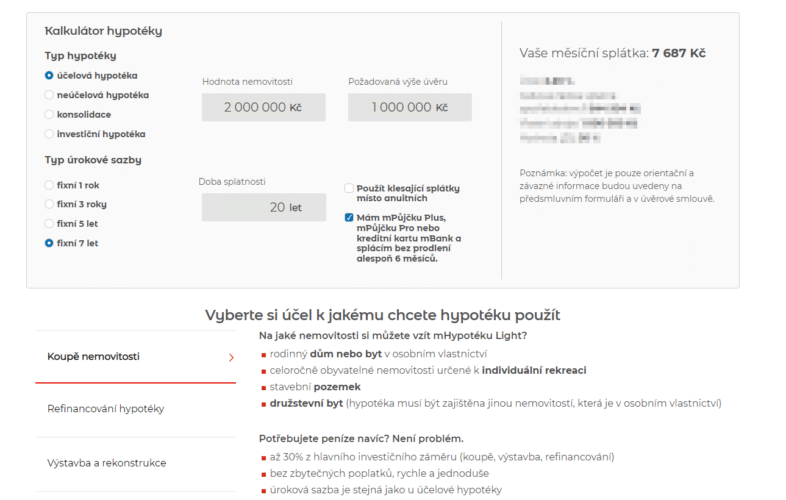

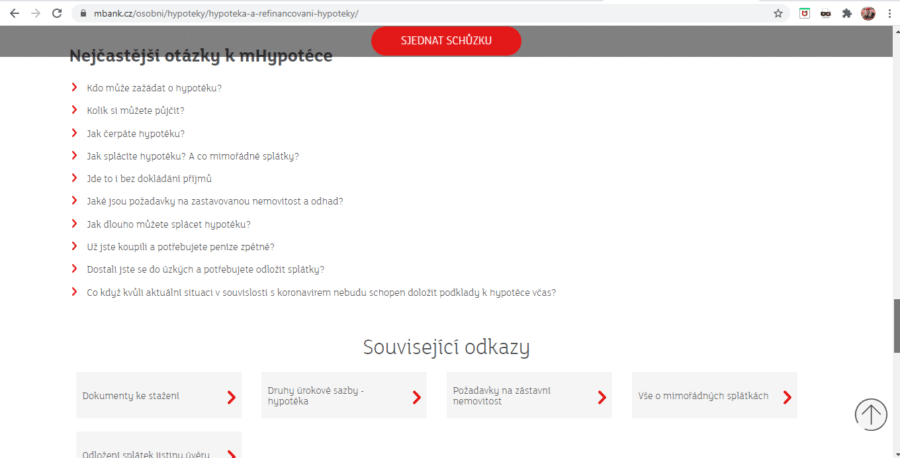

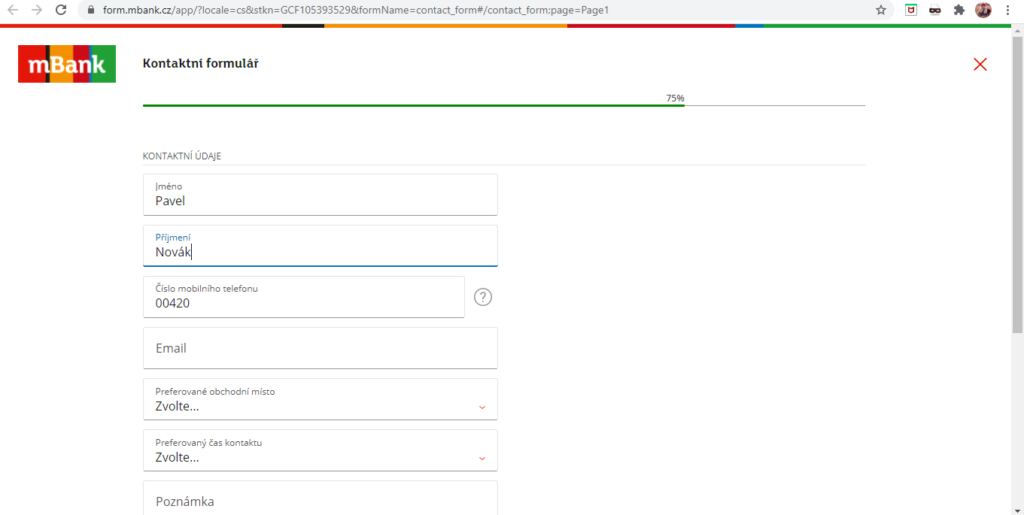

Jak uzavřít hypotéku od mBank

Hypotéka od mBank, stejně jako u jiných bankovních institucí, se uzavírá na pobočce. Není možné ji uzavřít přes internet, i když klienti mají možnost si v kalkulačce na internetu sami nastavit své požadavky a hned vidí, kolik by spláceli na konkrétní počet let, mohou si zjistit výši úroku a další podmínky. Tato kalkulace samozřejmě není závazná a je možné, že u hypotečního specialisty se bude výpočet o něco lišit. Alespoň si však zájemce udělá přibližnou představu.

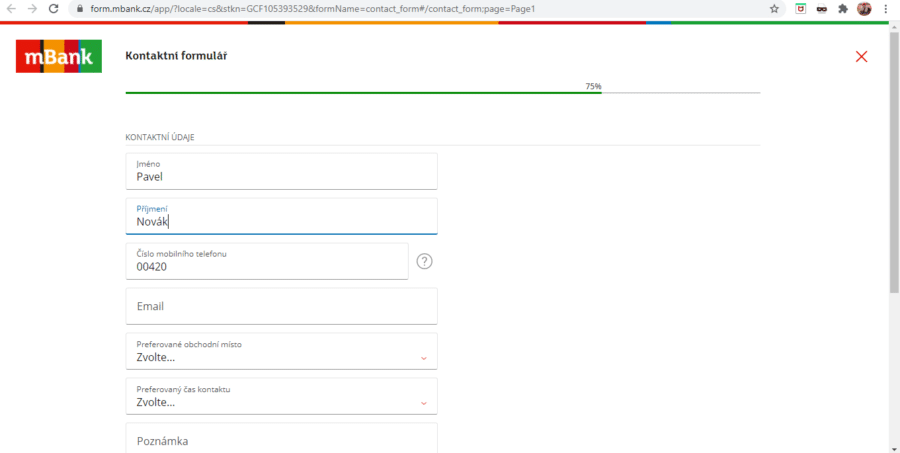

Při zájmu o hypotéku je dobré se na schůzku předem objednat, aby o vás věděl hypoteční specialista, který ví o hypotékách mnohem více, než běžní bankéři a může s vámi rovnou provést simulaci a tzv. „prescoring“, což je předběžný průzkum, zda na hypoteční úvěr finančně dosáhnete.

Pokud je vše na obou stranách v pořádku, může s vámi rovnou vyplnit žádost o hypotéku. Proto si na schůzku vezměte dva doklady totožnosti a pokud vám nechodí příjem na účet v mBank, pak i doložení příjmů. Dobré je vzít i smlouvu nebo předsmluvní dokumentaci ke koupi vaší nemovitosti.

Pokud žádost a první schůzka dopadnou dobře, hypoteční specialista objedná odhad nemovitosti, který je u mBank zdarma, tedy platí jej banka. Po schválení hypotéky je pak potřeba dojít na další schůzku, podepsat smlouvu a také dokument s pokynem čerpání hypotéky. Pokud jste neměli smlouvu o koupi nemovitosti, nebo jiné doklady, kterými prokážete, proč a na jaký účet hypotéku čerpáte, na první schůzce, určitě je budete potřebovat nyní.

Vzhledem k tomu, že banka čerpá již na vklad do katastru nemovitostí, bude čerpání vaší hypotéky zahájeno ve chvíli, kdy donesete z katastru potvrzený doklad. Vaše hypotéka je tímto uzavřena a vy můžete bydlet, rekonstruovat atd.

Doporučujeme

Doporučujeme

Nenabídla vám hypotéka od mBank, co hledáte? Zkuste naše srovnání hypoték.

mBank Hypotéka zkušenosti a recenze zákazníků

1 zkušenostíŽádal jsem u M-bank hypotéku na milion korun. Po prvním jednání mi bylo řečeno, že se svými příjmy nebudu mít problém dostat hypotéku. Bohužel jsem na hypotéku dostal paní, co dělala hypotéku poprvé, takže mi řekla půlku věcí.

Po dvou měsíčním utrpení, kdy paní tomu absolutně nerozuměla a pořád po mě něco chtěla mi řekla, že hypotéku mám podmínečně schválenou, ale že je ještě jedna podmínka. A to podmínka, že prodávající musí za mě ručit po dobu co nebudu mít nemovitost napsanou na sebe. To prodávající odmítl, a tak jsem hypotéku nedostal.

U Mbanky mam bankovní učet již 15 let a jejich schovívavost, aby mi hypotéku dali i když prodávající nebude za mě ručit, bylo úplně nulová.

Hlavní důvod proč tuto banku nedoporučuji je, že se skoro při dokončení ještě diktují podmínky které mají říct hnedka na začátku. Pouze lákají hezkým úrokem ale je to peklo !!!!