Kalkulačka složeného úročení

Složené úročení – kalkulačka

Zajímá vás kolik vám vynesou vaše investice v čase? Spočítejte si to jednoduše na naší kalkulačce.

Co je složené úročení?

Složené úročení je finanční princip, při kterém se úrok připočítává k hlavní částce půjčky nebo vkladu a v následujícím období se úročí celková částka (původní hlavní částka plus připočítaný úrok). To znamená, že úrok „vydělává“ další úrok.

Princip složeného úročení můžeme ilustrovat na příkladu:

- Počáteční částka (hlavní částka): To je částka, kterou začínáte. Například 1000 Kč.

- Úroková sazba: Procento, které se vztahuje na hlavní částku. Předpokládejme 5 % ročně.

- Doba úročení: Délka času, po kterou se úročí hlavní částka. Řekněme 2 roky.

- Frekvence složení úroku: Jak často se úrok připočítává k hlavní částce. To může být ročně, čtvrtletně, měsíčně atd.

V našem příkladu, pokud úročíme ročně:

- Po prvním roce: Úrok je 5 % z 1000 Kč, což je 50 Kč. Takže nová hlavní částka je 1000 Kč + 50 Kč = 1050 Kč.

- Po druhém roce: Úrok se nyní počítá z 1050 Kč, což je 52,50 Kč. Nová hlavní částka je tedy 1050 Kč + 52,50 Kč = 1102,50 Kč.

Takže po dvou letech máte 1102,50 Kč, díky složenému úročení. Výsledek je lepší než u jednoduchého úročení, kde by úrok byl počítán pouze z původní hlavní částky.

Složené úročení využijete u spoření i při investicích. Platí, že čím dříve začnete, tím více můžete získat. U spořicího účtu, který založíte například svému dítěti, může být na účtu v době jeho plnoletosti výrazné přilepšení k hodnotě vlastního vkladu.

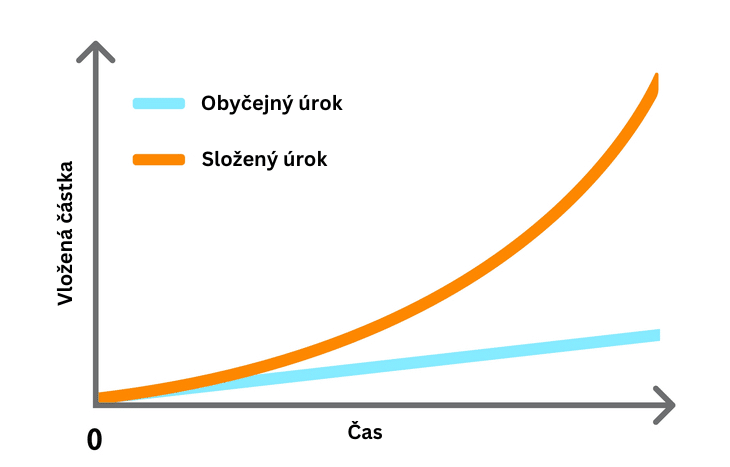

Rozdíl mezi složeným a jednoduchým úročení

Rozdíl mezi složeným a obyčejným úročením spočívá ve způsobu, jakým se úroky připisují k hlavní částce (původní investici) a jak se vypočítávají.

Jednoduché úročení (obyčejné úročení):

- Úroky se vypočítávají pouze z původní hlavní částky (původní investice).

- Úroková sazba se aplikuje na hlavní částku bez ohledu na úroky, které byly již v minulosti vyplaceny nebo připočítány.

- Výsledný úrok za každé období je stejný, pokud se nezmění hlavní částka ani úroková sazba.

- Příklad: Pokud investujete 10 000 Kč s ročním jednoduchým úročením 5 %, za 3 roky dostanete úrok 1 500 Kč (10 000 x 0,05 x 3).

Složené úročení:

- Úroky se vypočítávají nejen z původní hlavní částky, ale také z jakýchkoli úroků, které byly již připočítány v předchozích obdobích.

- To znamená, že úroky „vyrábějí“ další úroky, což může vést k rychlejšímu růstu celkové částky.

- Úroková sazba se aplikuje na stále se zvětšující celkovou částku (hlavní částka + předchozí úroky).

- Příklad: Pokud investujete 10 000 Kč s ročním složeným úročením 5 %, za první rok dostanete úrok 500 Kč, ale pro druhý rok se úrok vypočítá z 10 500 Kč, a tak dále.

Reálná úroková míra

Reálná úroková míra

Reálná úroková míra je úrok, který investoři dostávají po odečtení vlivu inflace. Je to úrok, který lépe odráží skutečnou kupní sílu peněz získaných z investice.

Představte si to takto: Když uložíte peníze do banky s nominální úrokovou mírou 5 %, můžete si myslet, že vyděláte 5 % na svých úsporách. Ale pokud je inflace 3 %, vaše skutečné „reálné“ výnosy jsou jen 2 %. To znamená, že ačkoliv máte na konci roku více peněz, vaše kupní síla se zvýšila pouze o 2 %, protože ceny zboží a služeb také stouply o 3 % kvůli inflaci.

Reálná úroková míra se tedy používá k porovnání skutečné hodnoty výnosů z různých investic nebo úspor, berouc v úvahu znehodnocení peněz inflací. To pomáhá investičním rozhodnutím, protože poukazuje na to, zda investice skutečně zvyšuje kupní sílu vašich peněz.